Buğday Sektör Raporu

BUĞDAY SEKTÖR RAPORU

Tahıl ürünleri dediğimizde akla gelen ve ülkemiz tarım sektöründe de çok önemli yeri bulunan buğday, arpa, mısır, çeltik, yulaf, tritikale ve çavdar hem tarım sanayisi açısından hem tarım ticareti açısından hem de beslenme ve sağlık açısından önemli bir yer tutmaktadır. İnsan vücudunun bir enerji kaynağı olan tahıl grubunun önemli özelliklerinden biri de uzun süreler saklanabilmesi ve depolanabilmesi olarak karşımıza çıkmaktadır. Tüm bu özellikleri sayesinde de geçmişten bugüne tahıl grubu hep önemini korumuş ve korumaya da devam edecektir.

Dünyanın büyük bir bölümünde olduğu gibi ülkemizde de karbonhidratlı besinler tüm sofraların vazgeçilmezi olarak karşımıza çıkmaktadır. Halkımız tarafından da çok sevilen ve çok tüketilen tahıl grubu ürün grubuna elverişli iklim ve toprak durumu itibari ile ülkemizde önemli bir üretim potansiyeline de sahiptir.

Tahıl grubu tarımsal üretim kadar tarım ve gıda sanayisi açısından da çok önemli bir yer tutmaktadır. İşin içine sanayi girince de hem iş gücü hem katma değerli ürün hem ekonomi hem de çevre güvenliği açısından da önemli bir yer teşkil etmektedir.

Bilindiği üzere Buğday temel besin kaynağı olarak stratejik öneme sahiptir. Özellikle ekmek yapımı için de en uygun ve en ucuz tahıl olarak karşımıza çıkmaktadır. Buğdaydan ayrıca ekonomik değeri daha çok olan un elde edilmekte ve kalan bölümünden de hayvan yemi elde edilmektedir.

Ülkemiz tahıl sektöründe buğdayın yeri ise çok daha özeldir. Buğday dünyada pek çok insanın gıda ihtiyacının karşılanması açısından büyük bir öneme sahiptir. Türkiye’nin en temel gıda maddesi olan ekmeğin ham maddesidir. Aynı zamanda da yine çokça tüketilen bulgur, irmik gibi ürünlerin de ham maddesidir. Türkiye'de ekmek tüketimi her geçen yıl azalsa da pek çok farklı kaynağa göre ekmek tüketiminde hala Avrupa birincisi.

Dünya genelinde özellikle Covid-19 Pandemisi süreciyle başlayan, İklimsel değişikliklerle pekişen, Rusya – Ukrayna savaşı ile devam eden, Hindistan – Çin arasındaki sorunlarla ve Hindistan’ın buğdaya yönelik politikaları ile iyice büyüyen ve sonrasındaki dünyayı kasıp kavuran ekonomik sorunlarla da tutulamaz bir boyut alan bir buğday sorunu ve önüne geçilemeyen tüketimi mevcut. Dünya genelinde artan nüfusta yine önemli bir sorun olarak karşımızda. Bu süreçte ülkeler daha çok üretmeye çalışmakta, üretici ülkelerden daha fazla ürün almaya çalışmakta, ellerinde daha fazla stok bulundurmaya çalışmakta ve ciddi bir buğday ticareti hareketliliği yaşanmakta. Sonuç olarak da tüm dünyada ciddi bir buğday talebi de açığa çıkmakta ve bu süreç buğday fiyatlarını ve üretimini de doğrudan etkilemektedir.

2. Buğday

2.1. Dünya Buğday Üretimi

Dünya genelinde buğday ekim alanlarına baktığımızda ilk 5 ülke; Hindistan, Rusya, Çin, AB, ABD şeklide sıralanmaktadır. Ekim alanları o yıl içerisinde yaşanan iklimsel olaylar ve dünya üretim aşamasındaki verimsel farklılıklar sonucu ürün rekoltesinde ülke sıralamalarını etkilemektedir. Son yıllarda yaşanan gelişmeler neticesinde 2023/24 yılı buğday ekim alanı projeksiyonunda %1’lik artış olacağı öngörülmektedir (Tablo 1.).

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Kaynak: USDA (27.02.2024 Erişim), milyon hektar olarak hesaplanmıştır.

Buğday ekim alanlarındaki artış son 3 yıldaki buğday üretim miktarlarını da arttırmıştır. Fakat 2023/24 projeksiyonuna baktığımızda geçtiğimiz seneye göre azalarak 785,7 milyon seviyelerine gerileceği öngörülmektedir (Tablo 2.).

|

Tablo 2. Dünya Buğday Üretimi Miktarı |

|

|||

|

Ülke/Bölge |

Üretim Miktarı

|

|||

|

2020/21

|

2021/22

|

2022/23

|

2023/2024 proj.

|

|

|

Çin

|

134,3

|

136,9

|

137,7

|

136,6

|

|

Avrupa Birliği

|

126,7

|

138,2

|

134,2

|

134,0

|

|

Hindistan

|

107,9

|

109,6

|

104,0

|

110,6

|

|

Rusya

|

85,4

|

75,2

|

92,0

|

91,0

|

|

Amerika Birleşik Devletleri

|

49,8

|

44,8

|

44,9

|

49,3

|

|

Kanada

|

35,4

|

22,4

|

34,3

|

31,9

|

|

Avusturalya

|

31,9

|

36,2

|

40,5

|

25,5

|

|

Ukrayna

|

25,4

|

33,0

|

21,0

|

23,4

|

|

Pakistan

|

27,5

|

26,4

|

28,0

|

28,0

|

|

Türkiye

|

20,5

|

17,6

|

22,3

|

19,5

|

|

Arjantin

|

17,6

|

22,2

|

12,6

|

15,5

|

|

Kazakistan

|

14,3

|

11,8

|

16,4

|

12,1

|

|

Diğer

|

96,1

|

105,8

|

101,3

|

108,3

|

|

DÜNYA

|

772,8

|

780,1

|

789,2

|

785,7

|

Kaynak: USDA (27.02.2024 Erişim), TÜİK, milyon ton olarak hesaplanmıştır.

Ekim alanı ile üretim miktarının sıralamasındaki farklar ülkelere göre değişen verimlere bağlı olarak değişmektedir. Grafiğe baktığımızda dünya genelinde en az ekmek tüketen Avrupa Birliği ülkelerinin bile buğday üretimine ne kadar çok önem verdiğini görebiliriz (Grafik 1.).

2.2. Dünya Buğday Kullanımı ve Arzı

2020/21 pazarlama yılında 297,6 milyon ton olan dünya buğday başlangıç stoğunun 2023/24 pazarlama yılında %8,8 gerileyerek 271,2 milyon tona geleceği tahmin edilmektedir. Dünya buğday arzının, başlangıç stoklarındaki azalmaya rağmen üretim ve ithalattaki artış ile az da olsa artışının devam etmesi beklenmektedir. Aynı dönemde dünya buğday kullanımın %2,6 artacağı tahmin edilmektedir (Tablo 3.).

|

Tablo 3. Dünya Buğday Arzı ve Kullanımı |

||||

|

|

2020/21

|

2021/22

|

2022/23

|

2023/24 proj.

|

|

Başlangıç Stoğu

|

297,6

|

283,9

|

272,8

|

271,2

|

|

Üretim

|

774,4

|

779,1

|

789

|

785,7

|

|

Toplam Arz

|

1264,9

|

1263,8

|

1273,4

|

1266,8

|

|

Yemlik Kullanım

|

163,2

|

160,2

|

153,7

|

160,5

|

|

Yurtiçi Kullanım

|

777,6

|

788,3

|

782

|

796,7

|

|

Gıda, Tohum ve Endüstriyel Kullanım

|

614,4

|

628,1

|

628,3

|

636,3

|

|

Toplam Kullanım

|

981

|

991

|

1002,2

|

1007,4

|

|

Bitiş Stoğu

|

283,9

|

272,8

|

271,2

|

259,4

|

Kaynak: USDA (27.02.2024 Erişim), milyon ton olarak hesaplanmıştır.

2.3. Dünya Buğday İthalatı ve İhracatı

Dünya buğday ihracatında önemli üretici ülkeler Rusya, AB, Kanada, Avusturalya, ABD, Ukrayna, Arjantin, Kazakistan ve Türkiye olarak sıralanmaktadır. 2022/23 pazarlama yılı itibariyle dünya buğday ihracatında %24’ lük pay ile Rusya ilk sırada, Türkiye ise %3’lük payı ile 9. Sırada yer almakta ve Türkiye ithal ettiği buğdayları işleyerek makarna, un, bulgur, irmik gibi nitelikli ürün olarak ihraç etmektedir. (Tablo 4.).

|

Tablo 4. Dünya Buğday İhracatı |

|

|||

|

|

Pazarlama Yılı İhracat Miktarı

|

|||

|

Ülke/Bölge

|

2020/21

|

2021/22

|

2022/23

|

2023/2024 proj.

|

|

Rusya

|

39,1

|

33,0

|

47,5

|

51,0

|

|

Avrupa Birliği

|

29,7

|

31,9

|

35,1

|

36,5

|

|

Kanada

|

27,7

|

15,0

|

25,3

|

24,0

|

|

Avusturalya

|

19,7

|

26,0

|

32,3

|

23,0

|

|

Amerika Birleşik Devletleri

|

26,6

|

21,3

|

20,2

|

20,0

|

|

Ukrayna

|

16,9

|

18,8

|

17,1

|

15,0

|

|

Arjantin

|

9,6

|

17,7

|

4,7

|

10,0

|

|

Kazakistan

|

8,1

|

8,5

|

9,9

|

10,0

|

|

Türkiye

|

6,6

|

6,6

|

7,0

|

9,0

|

|

Diğer

|

15,6

|

26,4

|

17,0

|

15,5

|

|

DÜNYA

|

199,6

|

205,2

|

216,1

|

214,0

|

Kaynak: USDA (27.02.2024 Erişim), milyon ton olarak hesaplanmıştır. Pazarlama yılı: Haziran-Mayıs

Dünya buğday ithalatı Çin, AB, Mısır, Endonezya, Türkiye, Cezayir, Fas, Filipinler, Bangladeş olarak sıralanmaktadır. 2022/23 pazarlama yılı itibariyle buğday ithalatında %16’lık pay ile Çin ilk sırada, Türkiye ise %15’lik pay ile ikinci sırada yer almaktadır (Tablo 5.).

|

Tablo 5. Dünya Buğday İthalatı |

|

|||

|

|

Pazarlama Yılı İthalat Miktarı

|

|||

|

Ülke/Bölge

|

2020/21

|

2021/22

|

2022/23

|

2023/2024 proj.

|

|

Çin

|

10,6

|

9,6

|

13,2

|

12,0

|

|

Avrupa Birliği

|

5,4

|

4,6

|

12,1

|

12,0

|

|

Mısır

|

12,1

|

11,3

|

11,2

|

11,0

|

|

Endonezya

|

10,0

|

11,2

|

9,4

|

10,5

|

|

Türkiye

|

8,1

|

9,6

|

12,5

|

10,0

|

|

Cezayir

|

7,7

|

8,3

|

8,1

|

8,3

|

|

Fas

|

5,2

|

4,7

|

5,8

|

6,5

|

|

Filipinler

|

6,1

|

6,9

|

5,7

|

5,9

|

|

Bangladeş

|

7,2

|

6,3

|

5,1

|

5,8

|

|

Diğer

|

122,2

|

129,1

|

127,7

|

127,6

|

|

DÜNYA

|

194,6

|

201,6

|

210,8

|

209,6

|

Kaynak: USDA (27.02.2024 Erişim), milyon ton olarak hesaplanmıştır. Pazarlama yılı: Haziran-Mayıs

Dünya buğday ihracatının 2022/23 pazarlama yılında 216,1 milyon ton iken Avustralya, Rusya ve Ukrayna’daki azalışın etkisi ile 2023/24’te %1 azalarak 214 milyon tona gerileyeceği öngörülmektedir. Aynı dönemde 210,8 milyon ton olan ithalatın %0,5 azalarak 208 milyon tona gerileyeceği öngörülmektedir. Dünya buğday ithalat azalışında AB ve Orta Doğu’daki azalışların etkili olacağı öngörülmektedir.

2.4. Dünya Buğday Fiyatları

2022/23 pazarlama yılının ilk çeyreğinde başlayan Rusya-Ukrayna arasındaki savaş ve beraberinde dış ticareti etkileyecek kısıtlamalar buğday fiyatlarında çok ciddi artışlar yaşanmasına neden olmuştu. Bu artışların temel sebebi Rusya ve Ukrayna’nın dünya tahıl piyasasındaki payının fazla olması ve savaş neticesinde hem kara hem de deniz ticaretinin aksaması ile ihracat ve ithalatın yavaşlaması hem de iklim krizinin etkileri idi.

Rusya-Ukrayna savaşının başladığı günden itibaren Ukrayna’nın buğday ihracatına yönelik ciddi çabaları ve tahıl koridoru anlaşmasının olumu etkileri ile küresel buğday fiyatları savaşın ilk şokunun ardından kısmı olarak gerilemeye başlamıştı. Nisan ayı itibariyle de küresel buğday fiyatları yıllık yüzde 25 civarında gerilemiş durumda. Bu gerilemenin temel nedenlerini; en büyük ihracatçı durumunda olan Rusya’nın buğday sevkiyatının şubat ayında rekor hacimlere ulaşması, çoğunlukla Avrupa Birliği, Rusya ve ABD arasında devam eden güçlü ihracat rekabeti, dünyada 2024 yılına ilişkin bol rekolte beklentisi ve böyle bir konjonktürde Çin'in hem Avustralya'dan hem de ABD’den iptal ettiği buğday alımları piyasalar üzerinde aşağı yönlü baskı oluşturmuş durumda. Uluslararası buğday ihracat fiyat ortalamalarında 2023/24 Şubat ayına baktığımızda bir önceki seneye göre %26 azalmaktadır (Tablo 6.).

|

Tablo 6. Uluslararası Buğday FOB Fiyatları |

|||||

|

|

2023 1.Çeyrek

|

2023 2.Çeyrek

|

2023 3.Çeyrek

|

2023 4.Çeyrek

|

2024 1.Çeyrek

|

|

Amerika Birleşik Devletleri

|

377,5

|

370,7

|

323,7

|

296,0

|

285,5

|

|

Rusya (Karadeniz)

|

305,0

|

275,0

|

235,0

|

232,0

|

245,0

|

|

Avusturalya (APW)

|

361,0

|

329,0

|

298,0

|

316,0

|

303,0

|

|

Arjantin %12 (Upriver limanı)

|

373,0

|

346,0

|

340,0

|

297,0

|

248,0

|

|

Avrupa Birliği (Fransa Buğ. Unu)

|

321,0

|

285,0

|

250,0

|

247,0

|

245,0

|

|

Kanada %13 (CWRS)

|

373,0

|

344,0

|

337,0

|

312,0

|

315,0

|

Kaynak: USDA (27.02.2024 Erişim), fiyatlar ortalama Usd/ton olarak hesaplanmıştır.

2.5. Dünya Buğday Trendleri ve Beklentileri

Ekonomik Kalkınma ve İşbirliği Örgütü ile Birleşmiş Milletler Gıda ve Tarım Örgütü’nün hazırladığı 2023-2032 yıllarını kapsayan “Tarımsal Görünüm” raporunda; küresel ölçekte üretim alanlarının %2 oranında büyümesi beklenmektedir. Hasat ve ekim teknolojilerinin gelişmesi orta gelirli ülkelerdeki birim alandan elde edilen verime etki edeceği tahmin edilmektedir. Verimdeki iyileşmelerin etkisiyle küresel üretim artışının dörtte birinden fazlasını buğday oluşturmaktadır. Bu yüzden ülkelerin kendisine yeterliliği artırmaya yönelik attığı adımların öneminin daha da artacağı düşünülmektedir.

Küresel buğday üretiminin 2032 yılına kadar 855 milyon tona çıkması beklenmektedir. Bu artışın 40 milyon tonu Asya ülkelerinden gerçekleşeceği tahmin edilmektedir.

Son yıllara baktığımızda Rusya, Kanada, Arjantin ve Pakistan'da önemli üretim artışları yaşanmıştı. Avrupa Birliği’nin 2032 yılına kadar Çin'i geride bırakarak en büyük buğday üreticisi haline gelmesi öngörülmektedir.

Buğday ihracatının 2032 yılına kadar 20 milyon ton ile 214 milyon ton arasında büyümesi beklenmekte ve Rusya'nın dünya buğday ihracatındaki konumunu 2032 yılında da koruması beklenmektedir. İkinci büyük buğday ihracatçısı olan Avrupa Birliği’nin 2032 yılında küresel buğday ticaretin %17'sini karşılayacağı ve önümüzdeki on yıllık periyotta buğday tüketimin %11 oranında artacağı beklenmektedir.

2.6. Türkiye Buğday Üretimi

Türkiye’de yaklaşık 6,8 milyon hektar alanda buğday üretimi yapılmaktadır. 2022/23 üretim yılında bu alan içerisinde %8,7’lik pay alan Konya, buğday ekim alanında ilk sırada yer alırken, %5,5’lik pay ile Ankara ikinci sırada, %4,6’lik pay ile Şanlıurfa üçüncü sırada yer almaktadır. Türkiye buğday ekim alanı bakımından ilk 10’da yer alan diğer iller sırasıyla Yozgat, Diyarbakır, Sivas, Tekirdağ, Mardin, Kayseri, Çorum’dur (Grafik 2.).

Grafik 2. Türkiye Buğday Ekim Alanı

Kaynak: TÜİK (27.02.2024 Erişim)

2022/23 Türkiye buğday üretim yılı incelediğimizde bir önceki yıla göre %12,6 artarak 22,3 milyon ton seviyelerine gelmiştir. Buğday üretim miktarında ilk on sırada olan illerimiz ülkemizdeki üretimimizin hemen hemen yarısını karşılamaktadır.

2022/23 üretim yılında %10’luk pay alan Konya üretimde ilk sırada yer alırken, %7,7’lik pay ile Şanlıurfa ikinci sırada, %4,9’luk pay ile Ankara üçüncü sırada yer almaktadır. Türkiye buğday üretim miktarı bakımından sırasıyla diğer iller Diyarbakır, Yozgat, Mardin, Edirne, Tekirdağ, Eskişehir ve Sivas’tır (Tablo 7).

|

Tablo 7. Türkiye İllere Göre Üretim Miktarı |

|||||

|

1.

|

Konya

|

2240,1

|

6.

|

Mardin

|

758,0

|

|

2.

|

Şanlıurfa

|

1718,2

|

7.

|

Edirne

|

727,6

|

|

3.

|

Ankara

|

1101,8

|

8.

|

Tekirdağ

|

697,1

|

|

4.

|

Diyarbakır

|

981,6

|

9.

|

Eskişehir

|

611,5

|

|

5.

|

Yozgat

|

951,5

|

10.

|

Sivas

|

604,4

|

Kaynak: TÜİK (27.02.2024 Erişim), bin ton olarak hesaplanmıştır.

2.7. Türkiye Buğday Kullanımı ve Arzı

2020/21 pazarlama yılında 4,5 milyon ton olan Türkiye buğday başlangıç stoğunun 2023/24 pazarlama yılında %9,8 gerileyerek 4,1 milyon tona geleceği tahmin edilmektedir. Aynı dönemler arasında Türkiye buğday kullanımın %25,9 artacağı tahmin edilmektedir (Tablo 8.).

|

Tablo 8. Türkiye Buğday Arzı ve Kullanımı |

|||||||||

|

|

2020/21

|

2021/22

|

2022/23

|

2023/24 proj.

|

|||||

|

Başlangıç Stoğu

|

4,5

|

3,8

|

2,2

|

4,1

|

|||||

|

Üretim

|

20,5

|

17,6

|

22,3

|

19,5

|

|||||

|

Toplam Arz

|

27,6

|

26,2

|

33,2

|

33,6

|

|||||

|

Yemlik Kullanım

|

2,3

|

2,1

|

2,5

|

1,9

|

|||||

|

Yurtiçi Kullanım

|

18,6

|

18,8

|

19,1

|

19,2

|

|||||

|

Gıda, Tohum ve Endüstriyel Kullanım

|

20,6

|

20,2

|

20,6

|

21,1

|

|||||

|

Toplam Kullanım

|

23,9

|

23

|

26,7

|

30,1

|

|||||

|

Bitiş Stoğu

|

3,7

|

3,2

|

6,6

|

3,5

|

|||||

Kaynak: USDA (27.02.2024 Erişim), TÜİK, TEPGE, milyon ton olarak hesaplanmıştır.

2.8. Türkiye Buğday İhracatı ve İthalatı

Türkiye’de buğday ithalatı genellikle buğday ürünleri ihracatına yönelik yapılmaktadır. Ancak bunun yanında iklim değişikliğine bağlı olarak verim kayıpları olabildiği gibi üreticilerin de yüksek fiyat beklentisi ile farklı ürünlere yönelmeleri neticesinde buğday ekim alanlarında azalmalar olabilmekte ve bu durum piyasalara üretim hacminin azalması ile ithalat artışı olarak yansıyabilmektedir.

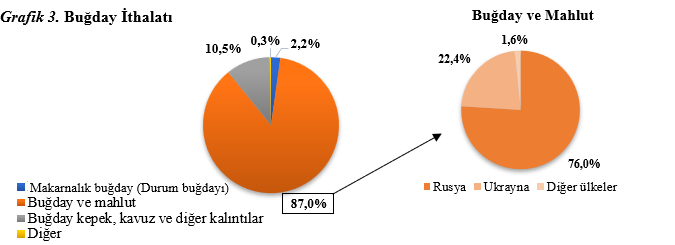

2022/23 pazarlama yılında 13,1 milyon buğday ithalatı gerçekleşmiştir. Buğday ithalatındaki en büyük payı %87 ile buğday ve mahlut almaktadır. Buğday ve mahlut ithalatının %98,4‘ü Rusya ve Ukrayna’dan gerçekleşmiştir (Grafik 3.).

Kaynak: TÜİK (27.02.2024 Erişim)

Türkiye buğday ürünleri ihracatının büyük bir kısmını buğday ve mahlut unu ile makarnalık buğday ürünleri ihracatı oluşturmaktadır. 2022/23 pazarlama yılı ihracatına bakıldığında %70,9 ile buğday ve mahlut unu, %27,0 ile makarnanın oluşturduğu görülmektedir. Aynı dönemde yapılan ihracatın yapıldığı ülkeler incelendiğinde %34,2 ile Irak ilk sırada olmak üzere sırasıyla Somali, Suriye ve Cibuti ön plana çıkmaktadır. Aslında bu ülkeler ile birçok Afrika ülkesi bizim ihracatımızı oluşturmaktadır (Grafik 4.).

Kaynak: TÜİK (27.02.2024 Erişim)

2.9. Türkiye Buğday Fiyatları

Ülkemizdeki en önemli borsaların tescil fiyatlarını incelediğimizde geçtiğimiz senenin dönemlerine göre artışlar meydana gelmiştir. En fazla artış %34,3 ile Edirne ve Konya Ticaret Borsalarında gerçekleşmiştir. Sonrasında sırasıyla Polatlı Ticaret Borsası %33,8, İzmir Ticaret Borsası %20,5 artış göstermiştir (Tablo 9).

Buğday yurt içi fiyatlarındaki artışın temel nedeni girdi maliyetlerindeki artışlardır. Bu girdiler içerisinde geniş yer tutan kimyasal gübreler büyük oranda ithal edildiği için dolar kurunda yaşanan değişim kimyasal gübre fiyatlarında yükselmelere neden olmaktadır. Bunun yanında enflasyondaki artış, fiyatların belirlenmesinde baskı yaratmaktadır.

|

Tablo 9. Önemli Ticaret Borsalarındaki Buğday Fiyatları |

|||||

|

|

2023 1.Çeyrek

|

2023 2.Çeyrek

|

2023 3.Çeyrek

|

2023 4.Çeyrek

|

2024 1.Çeyrek

|

|

İzmir Ticaret Borsası

|

7,3

|

7,0

|

7,0

|

7,5

|

8,8

|

|

Konya Ticaret Borsası

|

6,7

|

6,5

|

7.0

|

8,0

|

9,0

|

|

Polatlı Ticaret Borsası

|

7,7

|

7,7

|

7,7

|

9,0

|

10,3

|

|

Edirne Ticaret Borsası

|

6,7

|

6,4

|

7,0

|

7,8

|

9,0

|

Kaynak: Konya, Polatlı, Edirne Ticaret Borsaları Aylık Tescil Bültenleri Kırmızı Sert Buğday ve İzmir Ticaret Borsası Yumuşak Buğday Müstahsil Satış Kg/Ortalama fiyatlar (01.03.2024 Erişim) hesaplanmıştır.

2.10. Türkiye Trendleri ve Beklentileri

Değişen iklim koşulları maalesef tüm dünyayı olduğu kadar ülkemiz tarımını da etkilemektedir. Özellikle rekolte ve kaliteye çok ciddi etki eden yağış değişimleri ülkemiz üretimi açısından da çok önemlidir. Meteoroloji Genel Müdürlüğü zirai raporunu incelediğimizde buğday ekimi yapılan alanlardaki sıcaklıklar 30 senelik ortalamanın üzerindedir (Tablo 10.).

|

Tablo 10. Türkiye Önemli Buğday Ekim Bölgelerinin Aylara Göre Ortalama Sıcaklıkları |

|||||

|

Bölgeler

|

Periyot

|

Ekim

|

Kasım

|

Aralık

|

Ocak

|

|

Marmara

|

1991-2020

|

15,9

|

11,0

|

7,0

|

5,2

|

|

*2023/24

|

18,5

|

14,2

|

10,3

|

7,4

|

|

|

Ege

|

1991-2020

|

17,3

|

11,8

|

7,9

|

6,3

|

|

*2023/24

|

19,1

|

14,9

|

11,2

|

8,5

|

|

|

Akdeniz

|

1991-2020

|

19,4

|

13,4

|

9,1

|

7,5

|

|

*2023/24

|

21,0

|

16,2

|

12,0

|

10,3

|

|

|

İç Anadolu

|

1991-2020

|

12,7

|

5,9

|

1,4

|

-0,6

|

|

*2023/24

|

14,3

|

9,7

|

5,5

|

2,9

|

|

|

Güney Anadolu

|

1991-2020

|

19,5

|

11,5

|

6,4

|

4,6

|

|

*2023/24

|

20,3

|

13,7

|

9,3

|

7,1

|

|

Kaynak: Meteoroloji Genel Müdürlüğü, Zirai Meteoroloji Bülteni (01.03.2024 Erişim), °C olarak belirtilmiştir.

2023 yılı sonbahar mevsimi yağışları ülke genelinde normali ve geçen yıl yağışlarının üzerinde olmuştur. Türkiye geneli sonbahar mevsimi yağış normali (1991-2020) 132.7 mm, geçen yıl sonbahar mevsimi yağışı 96.3 mm, 2023 yılı sonbahar mevsimi yağışı ise 162.6 mm olarak gerçekleşmiştir. Ülke genelinde sonbahar yağışları normaline göre %23, geçen yıl sonbahar mevsimine göre %69 artma göstermiştir.

Buğdayın %37’sinin üretildiği İç Anadolu’da yağış miktarı normale göre %59, buğdayın %15’nin yapıldığı Güneydoğu Anadolu’da %98, buğdayın %11’ini yapan Marmara’da %100’ün üstünde gerçekleşmiştir. Son ayalarda yaşanan bu yağış artışlarının buğday rekoltesini olumlu yönde etkilemesi beklenmektedir.

2022/23 üretim sezonu buğday adına verimli bir yıldı. Bu nedenle bu üretim sezonunda da ekilişler gayet iyiydi. Sezon başında alınan yağışlar yüz güldürmüştü. Ancak 2024 yılı Ocak, Şubat ve Mart aylarında hava sıcaklıklarının istediğimiz soğukluk derecelerine inmemesi, kar yağışının az olması ve kış yağmurlarının arzu edilen düzeyde olmamasının sektör paydaşlarını bir miktar endişelendirmektedir. Yine de buğday üretimi için iklimsel olarak her şey yolunda giderse bu üretim sezonunda da geçtiğimiz üretim sezonundaki rekolte düşünülmekte.

USDA projeksiyonlarına göre de 2023/24 üretim yılında 19,5 milyon ton beklenen buğday rekoltesinin olumsuz iklim koşulları yaşanmadığı tahminlerin aksine beklentilerin üzerine çıkabilir.

Fiyat öyle bir parametre ki üreticilerin davranışlarını ve piyasasının seyrini bir anda değiştirebiliyor. Geçtiğimiz sezon bazı hububat ürünlerinde beklentinin altında oluşan fiyatlar buğdayı ön plana çıkarmıştı.

Açıkçası ülkemizde stoklar ve rekoltemiz iyi gibi gözükse de dünya fiyatları sadece bizim ülkemizdeki üretim ve stoklardan etkilenmiyor. Tüm dünyadaki stoklar, üretim beklentileri, talep miktarları ve stratejiler fiyatları etkiliyor. Ayrıca; Ülkemizde de arz fazlası nedeniyle fiyatlar üzerinde baskı oluşabilmesi muhtemeldir.

TMO tarafından açıklanacak fiyatlar piyasanın yönü açısından çok önemli. Fiyatların belirlenmesinde bir taraftan küresel piyasalardaki rekabetçiliğimizi diğer taraftan üretim maliyetlerinin arttığı bir dönemde üretimin ekonomik sürdürülebilirliğinin dikkate alınması önemli. Arz fazlasının neden olabileceği fiyat baskısından üreticilerimizin olumsuz etkilenmemesi için verilecek destekleme miktarı da önem arz etmekte.

Geçtiğimiz sene açıklanan TMO alım fiyatları ekmeklik buğdayda 8,25 TL/Kg ile makarnalık buğday da 9,00 TL/Kg olmuştur. Şu an için olumsuz yönde bir seyir göstermeyen buğday fiyatları, geçtiğimiz senenin üzerinde açıklanabilir.

Ayrıca diğer bir tahıl ürünü olan mısırın geçtiğimiz sene fiyat beklentisi olarak aşağıda kalması bazı bölgelerimizde buğday ekimlerinin artışını etkilediği öngörülmektedir.

Buğday fiyatlarının oluşmasında rekolteyi doğrudan etkileyen iklimsel koşulların yanısıra, girdi maliyeti, depolama ve nakliye koşulları, ülkeler arası ilişkiler, nüfus, beklentiler, ani gelişen değişimler gibi etmenler ve tabii ki de güncel gelişmeler de etkili olacaktır.

3. Buğday Sektörü Güncel Gelişmeler ve Öngörüler

Covid salgını ile başlayan ve hala devam temel gıda ürünleri arzındaki artış beraberinde buğday ürünleri tüketimini arttırmıştır. Makarna, bulgur gibi dayanıklı gıda ürünlerinin tüketiminin artması, buğday arzında artışlara neden olmaktadır. Bu durum ülkemiz gibi buğday ürünleri ihracatı yapan ülkelerin avantajının devam edeceği öngörüsünü desteklemektedir.

USDA 2023/24 projeksiyonlarına göre Rusya ve Ukrayna’da buğday ekimi ve üretiminde azalmalar meydana geleceği ve bu bölgelerde üretilecek olan buğdayın, dünya buğday fiyatlarında belirleyici olması beklenmektedir.

Bu noktada 22 Temmuz 2022’de Türkiye, Rusya, Ukrayna ve BM arasında imzalanan Tahıl Koridoru Anlaşması büyük önem arz etmektedir. Bu anlaşma ile limanlardan 10 milyon tona yakın buğday sevkiyatı sağlanmıştır. USDA’ ya göre anlaşmanın devam etmemesi halinde Ukrayna buğday ihracatında azalmalar olacağı öngörülmektedir.

AB ülkelerinde meydana gelen birçok üretici protestoları, bazı ülkelerin kendi üreticileri koruma kapsamında adımlar atmasına itmiştir. Avrupa Birliği'nin tek taraflı eylemlerinin bloğun ticaret politikalarına aykırı olacağı yönündeki uyarısına rağmen Polonya ve Macaristan Ukrayna’dan tahılın kendi ülkesine girmesine yasak getirerek üreticilerini desteklemeye yönelik adımlar atmaya devam etmektedir.

İsrail-Filistin savaşı neticesinde tetiklenen Yemen’deki Husi saldırıları, Kızıldeniz’deki deniz ticaretinde büyük engeller ortaya çıkarmaktadır. Yaşanan bu sorun, ticari gemilerin daha uzun rotalar alarak maliyetlerin artmasına ve teslimat sürelerinin uzamasına sebebiyet vermektedir. Dünya Ticaret Örgütünün açıkladığı rapora göre, Süveyş Kanalı'ndan geçen buğday miktarlarında azalmalar meydana geldiği ve AB, Rusya ve Ukrayna’nın Afrika’nın doğusu ile Asya ülkelerine yapılan buğday ticaretinin etkilendiği belirtilmektedir.

“El Nino” sıcak hava dalgalarının yarattığı kuraklıkla mücadele eden Hindistan, 2022 yılında üreticilerini korumak adına ihracatına kısıtlamalar getirmişti. Güncel Hindistan Meteoroloji Dairesi verilerine göre ocak ve şubat aylarındaki yağışların yetersiz oluşu buğday rekoltesini USDA 2023/24 projeksiyonlarının aksine düşürebilir. Bu olumsuz beklenti Hindistan’ın ithalat miktarlarını arttırabilir.

Avusturalya USDA 2023/24 buğday üretim tahminlerine bakıldığında, %60’ın üzerinde beklenen buğday üretimindeki düşüş ihracatlarını olumsuz etkileyebilir. Dünya Bankası Avusturalya buğday ticareti miktarları incelendiğinde, ihracatlarının çok büyük bir kısmını Asya ülkelerinin oluşturduğu görülmektedir. İhracatta yaşaması muhtemel sorunlar Asya pazarında yeni fırsatlar yaratabilir.

Nisan 2024

4. Kaynaklar

YAZAR: Ar-Ge Müdürlüğü

Yayınlanan bu makale aksi belirtilmedikçe İzmir Ticaret Borsası ‘nın görüşünü yansıtmaz.